En relación a la operación de canje de títulos públicos que involucra a un conjunto de organismos del sector público nacional (DNU 164/2023)

Consideraciones a tener en cuenta:

El FGS fue creado por el Decreto N° 897 del 13 de julio de 2007, por entonces la estatización de los activos estuvo justificada por un bajo valor en los títulos públicos, a fines de Julio de 2007 los bonos Argentinos denominados en dólares ley Argentina y New York cotizaron entre los 35,7 y USD 38,7. Los bonos denominados en dólares que ahora el gobierno ordena al FGS y resto de las agencias vender o canjear (Bonares Ley Argentina y Globales Ley Extranjera) cotizaron al 27/03/2023 entre entre USD 23,7 y USD 30, 2. Esto es un proceso de privatización de dichos instrumentos a un valor muy bajo. Con esta operatoria el gobierno busca: a) Hacerse de recursos para el financiamiento del gasto público y el pago de los vencimientos de la deuda pública mediante la venta de los BONAR Ley Argentina, lo cual implicaría un aumento del stock de la deuda pública y de la deuda pública neta; b) El canje de los bonos Globales Ley Extranjera por el Bono Dual, en principio disminuiría la deuda externa siempre y cuando el gobierno termine dando de bajo los bonos Globales del “Sistema de Gestión y Análisis de la Deuda” (SIGADE), existe la posibilidad de que dichos bonos terminen en el BCRA; sin embargo la deuda pública bruta no tendría variación.

Comentarios al informe de la Universidad de Buenos Aires (UBA):

(Link al informe al informe de la UBA)

- El informe de la UBA no fue firmado por los tres economistas que supuestamente serían los encargados de auditar esta operación: Andrés López, Sebastián Katz y Javier Curcio.

- El informe es confuso al no realizar una comparación entre el flujo de fondos del Bono Dual (bono a entregar) y los Bonares Ley Argentina y Globales Ley Extranjera en su moneda de denominación que es el dólar.

- El informe dice: “el FGS nunca fue utilizado para solventar insuficiencias en el financiamiento del régimen previsional público ni para preservar la cuantía de las prestaciones previsionales a cargo de la Administración Nacional de la Seguridad Social (ANSES)”. Queda claro que la gestión del FGS se distanció de su finalidad. Sin embargo, no aclara para que fue utilizado, parecería que la UBA estaría justificando el desvió del cumplimiento normativo pasado y futuro.

- El informe da como resultado ganancias contables que surgen de formas distintas de valuación. Los instrumentos a vender (BONAR y Global) se encuentran valuados a precio de mercado, mientras que los nuevos instrumentos que entregará el Tesoro (Bono Dual) al FGS y al resto de las agencias son valuados a valor técnico ( Valor Residual + intereses corridos).

Ganancia contable = Bono Dual Valor Técnico - Instrumentos a vender Valor de Mercado

Valor Técnico= Valor Nominal (USD 100) + Intereses devengados

Valor de Mercado = Precio de Mercado (los instrumentos a vender y canjear cotizaron el 27/02/2023 entre USD 23,7 y USD 30, 2)

Los Bonares y Globales tienen un valor nominal de USD 100, sin embargo el precio de cotización es mucho más bajo. Por lo tanto hay una gran amplitud entre las distintas valuaciones.

- El informe evidencia una ganancia contable del 45,9% y del 104,4%, para los bonos del Anexo I (BONAR - Ley Argentina) y Anexo II (Global - Ley Extranjera) del DNU 164/2023, respectivamente. Sin embargo, aclara que: “la ganancia contable plasmada en este ejercicio se verifica en virtud del cambio en la forma de registración de los títulos públicos canjeados”.

Es decir la ganancia sólo es realizable si tomamos el Valor Técnico del bono dual, y no su valor de mercado. La justificación en la valuación a valor técnico es que estos Bonos el FGS no piensan venderlos, los tendría hasta su vencimiento. Este es un supuesto muy fuerte (sobre todo en una etapa de transición de gobierno); a excepción de que el Bono Dual tenga una “cláusula de intransferibilidad” (que impida su venta en el mercado, como las Letras intransferibles del BCRA). No existiendo tal cláusula, sería “razonable” realizar una valuación a “precios de mercado”, el informe no explica porqué no realizó dicha valuación.

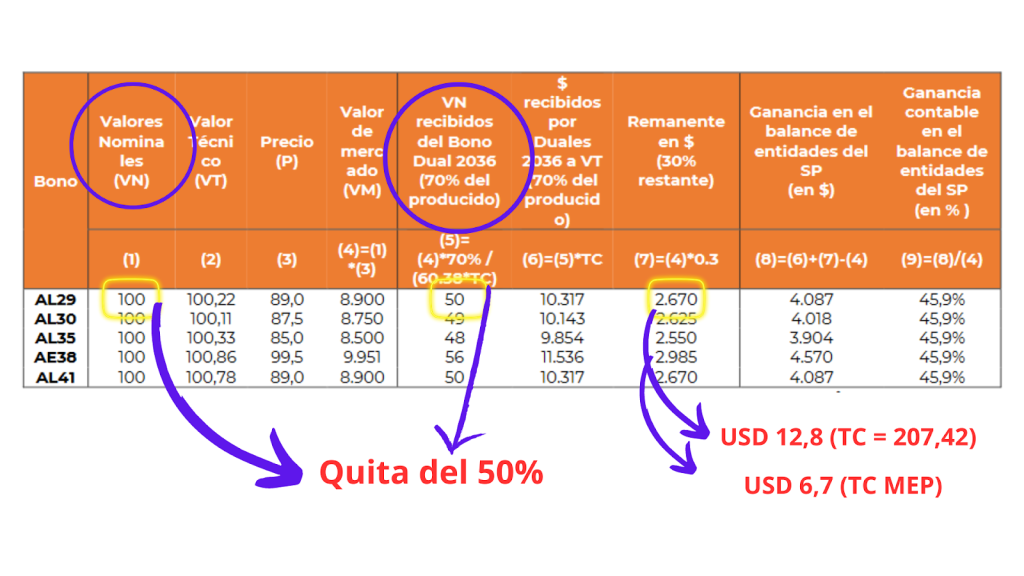

- El informe en su tabla 1 muestra en los BONAR una quita de capital del 50% en dólares, sin embargo, en el análisis y en sus conclusiones no lo evidencia. Dadas las condiciones del canje los analistas informan que esto implica un precio de suscripción de 60,38 por cada 100 VN. La tomamos como cierto, aunque parece dudoso el cálculo al cual arriban en la columna 5 de la tabla 1.

Ejemplo en el bono AL29, que es un bono denominado en dólares, que también cotiza en pesos, las agencias del estado cederían el derecho de USD 100 de valor nominal (VN) a cambio de USD 50 VN del Bono Dual. Lo cual implica una quita de capital del 50% en dólares. Veamos en el propio cuadro del informe:

Imagen 1: Tabla 1 del Informe de la UBA - Quita de capital del 50%

¿Cuál es el precio en el mercado de estos USD 50 VN?

El informe hace omisión de esta respuesta.

- Esta quita de capital implica una pérdida de derechos del FGS, junto a la pérdida de la calidad de los instrumentos. Los instrumentos bajo Ley Argentina en el mercado son considerados de menor calidad en relación a los mismos instrumentos bajo Ley Extranjera.

- La ganancia contable que muestra la “tabla 1” es ficticia: Estos son instrumentos en moneda extranjera, por lo tanto en el balance cotizan en dólares al tipo de cambio oficial (como ejemplo podemos ver el Balance del BCRA 2021, ANEXO III, pág 62). Lo más probable es que estos bonos sean vendidos en dólares, el gobierno tiene vencimientos de deuda moneda extranjera por USD 39.000 millones de capital + USD 4.200 millones de intereses, por lo tanto la baja en los balances será en dólares al tipo de cambio oficial.

- La operación con los Bonares implicaría un aumento de la deuda pública neta: El FGS y las agencias venden al mercado los Bonares Ley Argentina, los dólares recaudados son transferidos al Tesoro y este a cambio entrega el Bono Dual al FGS y el resto de las agencias. Por lo tanto hay un aumento de la Deuda Pública Bruta Directa y de la Deuda Pública Neta. Sin embargo, el informe dice: “En términos de contabilidad nacional, las operaciones de colocación de instrumentos de deuda entre ambos organismos representan una variación de la deuda del Tesoro, pero no una variación de la deuda pública del Sector Público Consolidado visto en su conjunto”

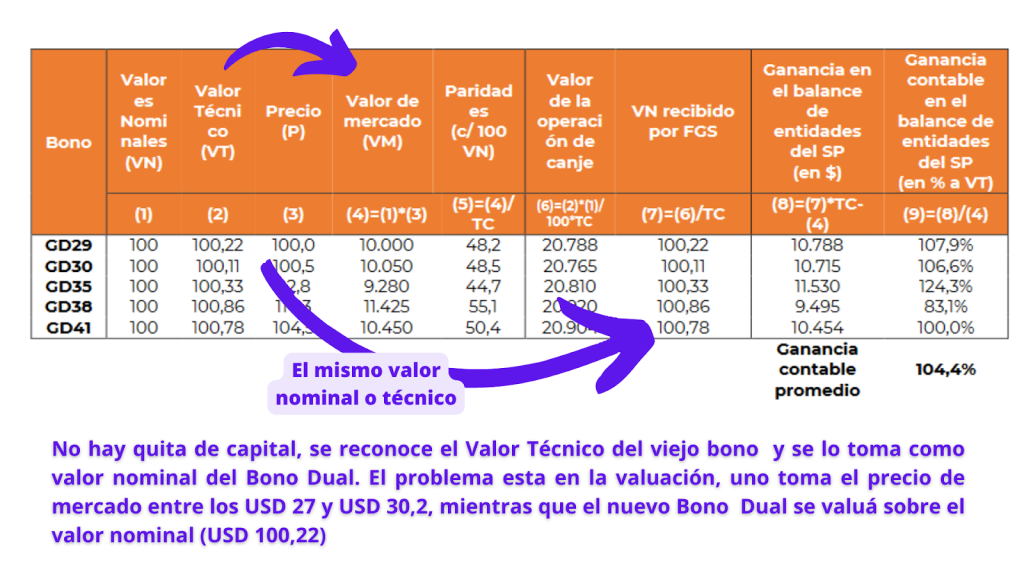

- En cuanto a los Bonos Globales Ley extranjera, no hay quita de capital. Se reconoce el Valor Técnico de los Bonos Globales Ley Extranjera y se toma a estos como valor nominal del Bono Dual. El problema está en la valuación, los Bonos Globales son valuados al precio de mercado entre los USD 27 y USD 30,2, mientras que el nuevo Bono Dual se valúa sobre el valor nominal (USD 100,22).

- Nuevamente la valuación a valores técnicos tiene un fuerte supuesto. Y el informe no establece el valor del Bono Dual a precios de mercado.

Imagen 2: Tabla 2 del Informe de la UBA

- El informe no determina el impacto que podrían tener estos títulos en la cartera del FGS y en resto de las agencias . Ya que no informa el monto y el porcentaje de estos bonos en la cartera del FGS y de las agencias, y obviamente tampoco pondera las rentabilidades obtenidas.

- El informe utiliza el tipo de cambio oficial “A” 3500 BCRA del 27 de marzo de 2023. Y aclara que: “No contempla esta valuación otros tipos de cambio alternativos en virtud de las disposiciones solicitadas en el DNU”. Esta afirmación es contradictoria, ya que el valor de mercado que muestra en la “tabla 1” es en pesos al tipo de cambio MEP; y luego sobre ese monto aplica el tipo de cambio oficial.

- El informe no evidencia los riesgos financieros (¿aumentan, disminuyen?), como tampoco la exposición de los organismos a dicha operatoria( ¿es alta, baja, afecta a todos por igual ?).

.png)

0 Comentarios