1) LEBAC y Estructura Productiva Raquítica

Las famosas NOBAC, LEBAC, LELIQ junto a las “Notas de Compensación” son títulos emitidos por el BCRA los cuales pagan un interés y cuyo objetivo es absorber el excedente de dinero para evitar que exista inflación en la Argentina. Estos instrumentos estuvieron entre los principales motivos de la solicitud del préstamo al FMI por parte del Gobierno de Mauricio Macri; por entonces dichos instrumentos representaban el 8% del PIB, tenían una tasa nominal anual del 40%1 con vencimientos altamente concentrados en el corto plazo (en un mes vencían el 78% de los instrumentos). Motivo por el cual el Gobierno de entonces se comprometió a utilizar la mitad de los USD 50.000 millones para la cancelación de estos instrumentos con el BCRA; es decir se tomaría deuda en dólares para que el BCRA cancelará estos instrumentos en pesos.

Estos instrumentos nuevamente vuelven a ser un dolor de cabeza durante el gobierno de Alberto Fernández, en base al último dato del INDEC representan el 9% del PIB tienen una tasa nominal anual del 38%, tan solo a 2 puntos porcentuales por debajo de cuando se solicitó el préstamo al FMI, y el 100% de dichos instrumentos vence antes de los 26 días (tienen una mayor concentración con respecto a la situación a Junio de 2018). Con una oferta de dólares que caerá en los próximos meses y una inflación esperada en torno del 50% anual (los escenarios más optimistas), estos instrumentos vuelven a generar una fuerte presión de inestabilidad cambiaria. Atentando contra el tipo de cambio y/o bien presionando las tasas de interés al alza, aumentando así el costo financicero de toda la economía al ser la tasa de estos instrumentos la tasa de interés de referencia.

En el mundo las tasas de interés son negativas, en un mundo sin inflación esto se debe a que la oferta monetaria es elevada en relación al nivel de actividad (PIB); es decir tienen una política monetaria laxa que permite el desarrollo de los préstamos a los hogares y los sectores productivos. Sin embargo, en Argentina la situación es totalmente distinta; encontramos altas tasas de interés y una estructura productiva raquítica: a) No permite generar los dólares para el pago de los vencimientos de la deuda pública; b) No genera los puestos de trabajo para tener a toda la población ocupada; c) tampoco permite reducir la pobreza; d) se encuentra con un alto nivel de inflación. Desde el lado financiero vemos que los hogares, comercios e industrias carecen de préstamos. Claramente necesitamos de una política monetaria que permita bajas tasas de interés, para que el capital se reproduzca de forma tal que permita: a) absorber el trabajo desempleado, b) aumentar los salarios, c) reducir la pobreza y d) genere una mayor competencia que permita la estabilidad de precios. Sin embargo estos instrumentos ( NOBAC, LEBAC, LELIQ) son el COSTO DE EVITAR LA INFLACIÓN a una TASA DE INTERÉS ELEVADA favoreciendo así al SECTOR FINANCIERO en DETRIMENTO DEL SECTOR PRODUCTIVO. Parece que hay algo que estamos haciendo mal….

2) Las LEBAC y el Fondo Monetario Internacional

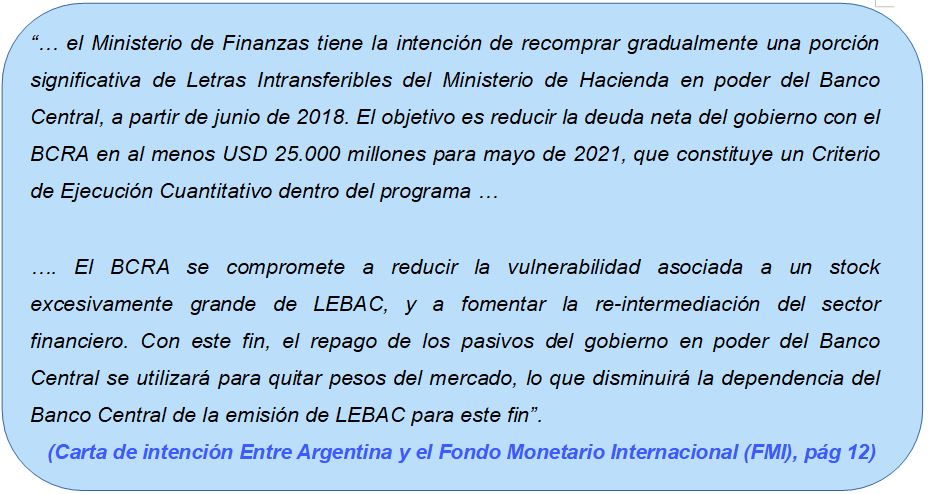

En la Carta de intención que firmó el Gobierno con el FMI en Junio de 2018, este se comprometía que los fondos del préstamo serian utilizados para cancelar la deuda en dólares que tenia el Gobierno con el BCRA por unos USD 25.000 millones (en Letras intransferibles); y con esos dólares el BCRA debía venderlos y a cambio obtendría pesos con los cuales cancelaría una parte importante de las LEBAC.

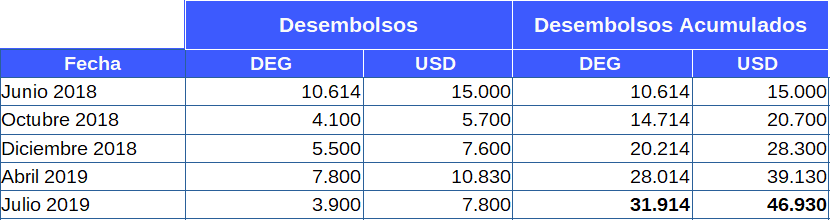

El “Acuerdo Stand By con el FMI” en Junio de 2018 fue acordado por USD 50.000 millones, en septiembre del 2018 fue ampliado a USD 57.100 millones. Sin embargo solamente fueron desembolsados USD 46.930 millones, según los datos del balance del BCRA; ver Cuadro N°1. La mayor cancelación de las LEBAC se dio durante el año 2.018. Entre Junio y diciembre del año 2018 por el Acuerdo Stand By con el FMI ingresaron al país USD 28.252 millones (datos de la Secretaria de Finanzas), de los cuales se pagaron intereses por USD 153 millones durante el año 2018. En base a la información pública es muy difícil determinar exactamente el destino de estos fondos.

Cuadro N°1: Desembolsos del Acuerdo Stand by con el FMI.

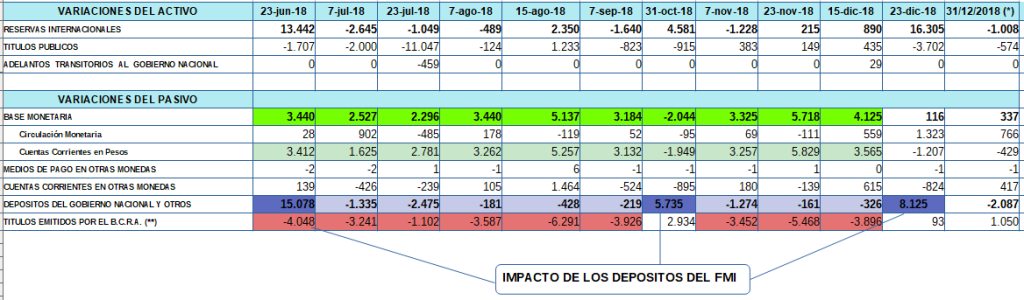

Sin embargo, durante el año 2018 no se cancelaron “Letras Intransferibles del BCRA”2; es decir no se cumplió con lo acordado con el FMI. Si observamos las variaciones semanales en dólares veremos que la cancelación de estos instrumentos fue en gran medida en base a la expansión de base monetaria, principalmente por aumento de las cuentas corrientes en pesos. Según los informes monetarios del BCRA, este es el resultado de la cancelación de LEBAC; sin embargo, cuando analizamos vemos que esta fue la fuente de financiación que ha permitido cancelar estos instrumentos. Es decir que el BCRA canceló las LEBAC, mediante el incremento de la Base Monetaria (circulante + depósitos en cuenta corriente). Y en tal medida el grueso del préstamo del FMI ha tenido como principal función tratar de contener el tipo de cambio, y financiar las necesidades del gobierno nacional.

Cuadro N°2: Variaciones de Activos y pasivos del BCRA en dólares, en las semana de mayores cancelaciones de LEBAC, durante el ejercicio 2018.

El costo de oportunidad de evitar la “inflación monetaria” vía LEBAC parece ser muy alto; sin embargo esto merece de una apreciación de los incremento en la oferta monetaria real y la inflación en el mundo. Pero sin lugar a dudas en medio de una crisis sin precedentes, con una situación fiscal y financiera sumamente compleja para el gobierno nacional, provincias y municipios; es vital redefinir una nueva ingeniería financiera (atenta a los nuevos desafiós económicos y ambientales) que este en función de las prioridades y necesidades del sector productivo; de forma tal que permita reactivarla económica argentina.

2En realidad si analizamos el balance en dólares veremos una caída importante, pero dicha caída esta asociada a la forma de valuación de estos instrumentos desde diciembre de 2017, los cuales empezaron a valuarse a partir de dicha a “valor presente” en los Estados Contables del BCRA.

1Luego la tasa nominal anual de dichos instrumentos tendrá subas en las siguientes fechas: 13/08/2018 (45%), 30/8/2018 (60%) , 28/09/2018 (65%) de ahí en más tendrá un escala diaria hasta alcanzar su máximo del 73,31% el 07/10/2018.

.png)

0 Comentarios